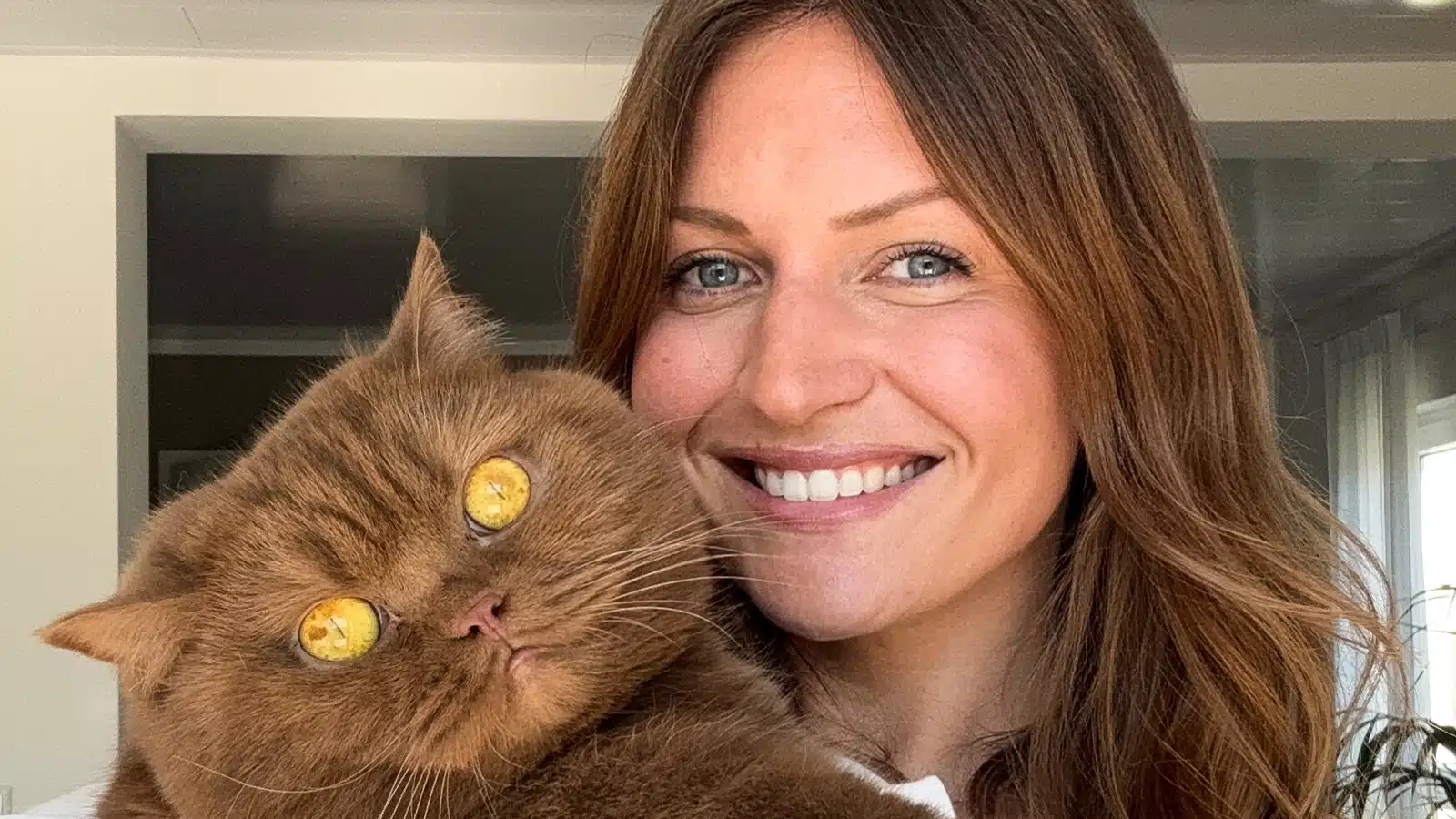

Copytrading – Investieren wie die Profis

Seit zwei – drei Jahren beginnt das Social Trading immer mehr Fahrt aufzunehmen. Das zeigt sich vor allem an der großen Auswahl an inzwischen entstandenen Systemen, die Händlern nach Aussagen der Broker mehr oder weniger hohe Gewinne einbringen sollen. Allerding kommt es durch die Vielfalt der in diesem Bereich neu entstandenen Begriffe gerne zu Verwirrung. Näher betrachtet bezeichnen einige erst sehr unterschiedlich klingende Bezeichnungen dieselbe Funktion, in anderen Fällen zeigen sich geringfügige Unterschiede, die jedoch durchaus Einfluss auf den Nutzen der Systeme haben können. Ein Beispiel gefällig? Sehen wir uns die Begriffe „Copytrading“, „Social Trading“ und „Mirror Trading“ an. Lassen Sie sich nicht verunsichern, sie alle sind nur unterschiedliche Namen für den selben Trading-Ansatz.

Dieser beruht darauf, dass die Händler nicht etwa selbst den Markt studieren, um die besten Möglichkeiten zum Investment herauszufiltern. Vielmehr beobachten Betreiber wie eToro oder GKFX die Geschäfte erfolgreicher Trader um deren für ihre eigenen Kunden zu kopieren. Dieses Kopieren sichert den Kunden Top-Gewinne und den Betreibern regen Zulauf. Das Warenzeichen „CopyTrader™“ wurde im Übrigen vom zypriotischen Broker eToro angemeldet, der weiterhin als weltweit größtes soziales Trading-Netzwerk gilt. Doch zurück zur eigentlichen Thematik.

Nie ohne eigne Analyse investieren

Trotzdem, so ganz ohne eigene Prüfung kommt Copytrading nicht aus. Zwar können sich Copytrading-Nutzer ohne Weiteres ungeprüft auf die Entscheidungen der beteiligten Erfolgs-Trader verlassen. Ob diese allerdings zu Ihren eigenen Vorstellungen und der Marktlage passt, müssen Sie als Kunde schon selbst abwägen. Und auch ein Top-Händler kann mal Verluste einfahren. Wer also blind vertrauend die Handelsmuster des Vorbilds übernimmt, kann wie die Ratten von Hameln am Ende baden gehen.

Order-Risiko definieren

Mit dem einfachen Kopieren von Orders ist es also nicht getan. Vor dem Start sollten sich Händler überlegen, welche Zielen sie mit dem modernen Konzept anstreben und zwar ganz gleich, über welchen Copytrading-Broker sie agieren. Je mehr sich die Interessen der auch „Follower“ genannten Kunden mit denen des kopierten Social Traders decken oder mindestens ähneln, je besser wird das Interesse der Follower gewahrt sein. Natürlich können Händler einfach mal etwas Neues testen und nicht in gewohnten Umgebungen nach Gelegenheiten suchen. Allerdings fällt das Risiko nun einmal höher, wenn Händler sich mit den ausgewählten Bereichen bis dato nicht auskennen. Sind die Vorbilder sehr risikofreudig, tragen Nacheiferer die Risiken mit, wenn sie die Positionen 1:1 nachbilden. Durch Stop-Loss oder ähnliche Extra-Funktionen können Händler oftmals eine individuelle Absicherung einrichten, während sie die geeigneten Laufzeiten, Basiswerte und Einsätze der ausgewählten Top Trader für die eigenen Orders ansetzen.

Kopieren ja, aber was?

Die Social Trading-Modelle leben davon, die erfolgreichsten Händler als „Top Trader“ zu identifizieren und als mögliche Beispiele zur Nachahmung präsentieren. Die Angebote können sich in einem breiten Spektrum bewegen. Es können Grenzen bei der Menge der handelbaren Basiswerte und/oder festgeschriebene Mindesteinsätze fürs Copytrading festgelegt werden. In Einzelfällen setzen Copytrader ein gewisses Budget an, so dass der Broker automatisch so lange die Positionen der zusammengestellten Top Trader kopieren, bis die Positionen der Vorbilder geschlossen werden. Oder bis Follower selbst ihrerseits Transaktionen beenden, sobald sie das erhofftes Plus erreicht haben. Auch im Falle, dass der erhoffte Gewinn nicht eintritt kann es sinnvoll sein, die Positionen zu schließen, um Verluste einzugrenzen. Gerade für Händler, die nicht ständig die Märkte im Blick behalten, ist die Einstellung von Limits und Grenzen ein sinnvolles Werkzeug zur Verlustabsicherung.

Bild: ndoeljindoel/depositphotos

Weitere Beträge zum gleichen Thema