Nicht jeder Algorithmus schlägt den Menschen

die Alternative zum neuen Geldanlage-Trend “Robo-Advisor”

Das unabhängige Portal robo-advisor.de kommt bei deutscher Robo-Advisor-Landschaft zu differenziertem Resultat und empfiehlt diese innovative Anlageform nur für Anleger, die sich um gar nichts kümmern möchten.

- Bankberatung ist zu teuer, Fonds haben zu hohe Kosten und schlagen den Markt nicht: die Geldanlage an der Börse für Kleinanleger wird schon seit Jahren von Verbraucherschützern kritisiert

- Neue Fintech-Unternehmen der Gattung “Robo-Advisor” wollen Abhilfe schaffen und auf Basis von Algorithmen das Geld ihrer Kunden intelligent und automatisiert investieren. Weil Maschinen die Arbeit übernehmen und persönliche Beratung entfällt, soll das Kosten sparen und die Rendite steigern

- Test von robo-advisor.de zeigt: ein klassischer ETF-Sparplan bietet zum Teil noch etwas bessere Renditen

“Das Problem der Robo-Advisor: sie berechnen – genau wie die von ihnen kritisierte Zunft – relativ hohe Gebühren, welche die Rendite schmälern”, sagt Niklas Vogt von robo-advisor.de.

Die meisten Robo-Advisor verfahren nach diesem Schema:

- Risikoneigung und Anlagedauer des Anlegers abfragen – in unterschiedlich vielen Abstufungen je nach Anbieter

- Auf Basis der Risikoabfrage ein Portfolio mit verschiedenen ETFs bilden – je stärker die Risikoneigung und je länger der Anlagedauer, desto höher der Anteil an Aktien und desto niedriger der Anteil an Staatsanleihen im Portfolio

- Einkaufen – Vom Investment des Anlegers werden jetzt nach diesem Schema ETFs gekauft. Der Einstieg findet dann statt, wenn der Anleger sich anmeldet – unabhängig von der aktuellen Situation an der Börse

- Einmal jährlich findet ein Rebalancing statt – es wird geprüft, ob die vorher ermittelte Aufteilung der Gelder noch zur Risikobereitschaft des Anlegers passt

Nur einzelne Robo-Advisor mit komplexerer Technologie (z.B. Scalable Capital, Whitebox) schichten das Portfolio nicht einmal jährlich, sondern abhängig von der Marktentwicklung um.

“Für mich macht ein Robo-Advisor nur dann Sinn, wenn er aktiv umschichtet: das kann ein kleiner Privatanleger nämlich nicht leisten”, so Vogt.

Der Experte führt weiter aus: “Die meisten Robo-Advisors heutzutage wählen zu Beginn der Anlage einmalig eine Aufteilung des Geldes auf verschiedene ETFs und fassen das Portfolio dann erst nach einem Jahr wieder an. Dann findet das sogenannte Rebalancing statt. Das heißt, der Algorithmus kauft und verkauft ETFs, sodass die ursprüngliche Aufteilung der Gelder auf Aktien, Anlagen und Co. wieder erreicht wird”.

Was ist ein ETF und warum steht die Anlageform zurzeit so hoch im Kurs?

ETF steht für Exchange Traded Funds und bezeichnet üblicherweise einen Fonds, der einen typischen Börsenindex – zum Beispiel den DAX oder den Dow Jones – genau abbildet. Der ETF übernimmt die Aufgabe, 1.000 Euro Anlegerinvestment auf die verschiedenen Aktien in diesen Indizes aufzuteilen. Die Gewichtung entscheidet sich dabei nach dem Firmenwert (auch: Marktkapitalisierung) der jeweiligen Firmen.

Der Vorteil: das Fondsmanagement ist sehr simpel, es braucht keine Fondsmanager, die von einem Investorenmeeting zum nächsten reisen, um Anlageentscheidungen zu treffen. In vielen Studien hat sich nämlich gezeigt, dass kein Fonds den Markt wirklich langfristig schlagen konnte, wenn man seine Kosten mit einbezieht.

Ein typischer Fonds verursacht Gebühren von ca. 1,5 bis 2 Prozent des Anlagevermögens pro Jahr, hinzu kommen einmalige Ausgabeaufschläge von bis zu 5 Prozent. Die Ausgabeaufschläge sind üblicherweise die Vergütung für den Bankberater. Experte Vogt dazu: “Diese Gebühren sind nicht mehr zeitgemäß. Im Internet gibt es alle Informationen gratis. Sie müssen nicht mehr zur Bankfiliale fahren”.

“Selbst den besten Fondsmanagern gelang es in der Vergangenheit nicht, ihre Mehrkosten langfristig durch ein Mehr an Rendite wieder einzufahren. Deswegen sind ETFs zurzeit so beliebt”, erläutert Vogt.

Nach einer aktuellen Studie von Morningstar, einem Analysehaus, haben Investoren zwischen 2013 und 2016 über 1,23 Billionen Euro in ETFs investiert, im gleichen Zeitraum aber 237 Milliarden Euro aus aktiv gemanagten Fonds abgezogen. Der Trend ist also eindeutig!

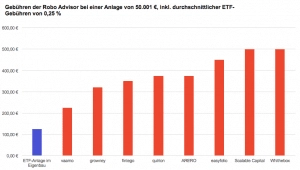

Robo-Advisor leiden unter Gebührenproblem

Niklas Vogt erklärt das Gebührenproblem der Robo-Advisor so: “Um die normalen ETF-Gebühren – pro Jahr meist zwischen 0,07 % für besonders gängige Indizes wie Dax oder S&P 500 und 0,5 % für exotischere Anlagen – kommen auch Robo-Advisor nicht herum. Um selbst etwas zu verdienen und das kostspielige Online-Marketing wieder einzufahren (Klickpreis bei Google-Werbung für das Stichwort “robo-advisor”: 3,57 € pro Klick), muss der Robo-Advisor noch eine eigene Gebühr aufschlagen”.

Diese Gebühr ist für die Dienstleistung eines passiven Robo-Advisors ohne aktive Umschichtungen nach Meinung des Experten zu hoch.

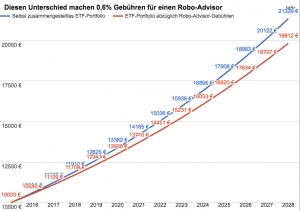

“Ein normales ETF-Portfolio kann jeder Privatanleger selbst zusammenstellen – eine Raketenwissenschaft ist das nicht. Anleger sparen dann ca. 0,5 % Gebühren. Auf 13 Jahre gerechnet macht das bei einem ursprünglichen Anlagebetrag von 10.000 Euro ganze 1.517 Euro mehr Gewinn für Anleger, die selbst Hand anlegen”.

Folgende Grafik zeigt den Renditeunterschied:

Was ist mit Anbietern wie Scalable Capital oder Whitebox, die aktiv Umschichtungen vornehmen?

Es gibt zwei Arten von Robo-Advisors: aktive und passive.

Die passiven Robo-Advisor schichten das Portfolio nur einmal jährlich zu einem festen Termin um.

Aktive Robo-Advisor hingegen reagieren tagesaktuell auf Markttrends. Hinter der Gebühr steht hier eine deutlich komplexere Dienstleistung. Ob diese Dienstleistung ihren Aufpreis wert ist, das weiß man heute noch nicht – die Robo-Advisor sind zu jung.

Bei Scalable Capital etwa liegen die Gebühren bei 0,75 %. Allerdings sind alle Transaktionskosten in dieser Gebühr enthalten. Diese machen bei einem typischen Online-Discountbroker in unserer Beispielrechnung etwa 0,15 % des Depotvolumens aus. Effektiv liegt die Gebühr also bei 0,6 %.

Was unterscheidet die Investmentstrategie beiden aktiven Robo Advisor Scalable Capital und Whitebox voneinander?

Unserer Meinung nach ist der spannendste Unterschied das Verständnis von Risiko bei den beiden Anbietern.

Scaleable Capital setzt auf das Standardrisikomaß im Finanzsektor: Value at Risk (VaR). Der Value at Risk wird oft in Prozent angegeben. Ein Value at Risk von 5 % bedeutet, dass ein potentielles Wertpapier nicht mehr als 5 % seines ursprünglichen Wertes verlieren sollte. Die Wahrscheinlichkeit, mit der eine solche Wertverlust-Situation eintritt wird mit einem Konfidenzniveau angegeben, z.B. 95 % oder 99 %.

Gründer von Scalable Capital Erik Podzuweit sagt in einem Interview mit Robo-Advisor.de: “Bei Scalable Capital bestimmt der Kunde selbst, wieviel Risiko er einsetzen will, und das nicht mit vagen Begriffen wie “konservativ” oder “chancenorientiert”, sondern klar definiert durch den Value at Risk. Ob geringes Risiko (z.B. 5% VaR), mit entsprechend begrenzten Renditemöglichkeiten, oder höheres Risiko (z.B. 20% VaR), mit größerem Renditepotenzial”.

Whitebox benutzt interessanterweise ein anderes Risikomaß: den Conditional Value at Risk (CVaR). Im Gegensatz zum Value at Risk begutachtet der Conditional Value at Risk nicht nur die Ausfallwahrscheinlichkeit, sondern auch die mögliche Höhe der Verluste.

Salome Preiswerk von Whitebox erklärt dies wie folgt: “Ökonomisch betrachtet quantifiziert der CVaR den erwarteten Verlust für den Fall, dass der Value at Risk unterschritten wird. Die Risikomessung konzentriert sich folglich auf das linke Ende (Tail) der Renditeverteilung und damit auf extrem ungünstige Marktphasen.”

Zusammengefasst: Scalable Capital schaut auf die Verlustwahrscheinlichkeit während Whitebox auch die mögliche Verlusthöhe im Auge behält. Welches ist nun das bessere bzw. realistischere Modell? Darüber streiten sich Finanzwissenschaftler. Klar ist jedoch eines: Beide Modelle nehmen an, dass die Zukunft so aussieht wie die Vergangenheit – eine nicht ganz realistische Annahme.

Was empfehlen die Experten von Robo-Advisor.de?

Zuerst muss der Anleger entscheiden, welcher Anlegertyp er ist:

| Anlegertyp | Beschreibung |

| Typ A | Ich möchte mein Geld einmal anlegen und mich danach überhaupt nicht mehr damit beschäftigen. |

| Typ B | Ich habe kein Problem damit, etwas Zeit zu investieren, wenn ich mir im Gegenzug davon eine höhere Rendite versprechen darf. |

Für den Anlegertyp A empfiehlt Vogt den Robo-Advisor Scalable Capital trotz der vergleichsweise hohen Gebühren.

Anlegertyp B ist aktuell mit einem ETF-Sparplan besser bedient. Empfehlenswert sind dafür die Tools der Online-Broker flatex und der ETF-Sparplan der Consorsbank. Beide Anbieter bieten eine Vielzahl an ETFs ohne Transaktionsgebühren an.

Bild: romakoshel/depositphotos

Grafiken: robo-advisor

Weitere Beträge zum gleichen Thema